Inilah Alasan Bahwa Keuangan di Indonesia Tidak Baik – Menteri Keuangan (Menkeu) RI Sri Mulyani menegaskan, bahwa proyeksi ekonomi dunia diperkirakan masih suram hingga tahun depan. Dia pun mengingatkan situs slot depo 5k akan besarnya tantangan serta berbagai risiko ekonomi global yang mungkin terjadi hingga 2025. “Kami sudah sampaikan lingkungan global masih dinamis dan tantangannya makin tinggi,” ungkap Sri Mulyani dalam rapat kerja dengan Badan Anggaran DPR RI, dikutip Kamis (13/6/2024). Setidaknya ada enam tantangan besar yang harus dihadapi dunia ke depan yakni suku bunga tinggi, restriksi perdagangan yang semakin ketat, volatilitas harga komoditas, ketegangan geopolitik, mulai menuanya populasi dunia, hingga buruknya dampak perubahan iklim.

Baca Juga : 5 Jenis Deposito yang Wajib di Pelajari

Rasio NPF Naik

Rasio pembiayaan bermasalah atau non-performing financing (NPF) industri multifinance merangkak naik pada tahun ini. Hal ini diikuti pula dengan melambatnya pertumbuhan pembiayaan. Berdasarkan data Otoritas Jasa Keuangan (OJK) per April 2024 rasio NPF gross sebesar 2,82%, naik 35 basis poin (bps) secara tahunan. Apabila dibandingkan dengan posisi Desember 2023, rasio situs slot luar negeri terpercaya NPF naik 38 bps. Begitu pula dengan NPF net per April 2024 yang naik 20 bps menjadi 0,89% dan naik 25 bps dibandingkan dengan Desember 2023.

Menyikapi hal tersebut, Ketua Umum Asosiasi Perusahaan Pembiayaan Indonesia (APPI) Suwandi Wiratno menilai NPF multifinance naik karena daya beli masyarakat tertekan harga kebutuhan pokok yang melonjak sejak akhir 2023. “Nah, dengan demikian, ya suka atau tidak suka, pasti ada sekelompok atau sejumlah orang yang akhirnya harus pembayaran cicilannya tertunda,” katanya kepada CNBC Indonesia, dikutip Kamis (14/6/2024). Hal itu kemudian diikuti dengan melambatnya pertumbuhan piutang di industri multifinance, utamanya sektor otomotif. Selain menurunnya daya beli, perusahaan pembiayaan juga tengah berhadapan dengan kondisi sulit mencari debitur berkualitas baik.

Suku Bunga Acuan Tinggi

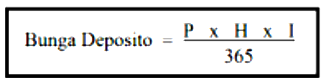

Rapat Dewan Gubernur (RDG) Bank Indonesia pada 23-24 April 2024 memutuskan untuk menaikkan BI-Rate sebesar 25 bps menjadi 6,25%, suku bunga Deposit Facility sebesar 25 bps menjadi 5,50%, dan suku bunga Lending Facility sebesar 25 bps menjadi 7,00%.

Suku bunga yang tinggi ini berdampak kepada kredit yang berpotensi akan semakin mahal. Jika bunga kredit terus merangkak naik, maka masyarakat cenderung tidak mau untuk mengambil kredit baik secara perorangan maupun slot server thailand super gacor no 1 perusahaan untuk ekspansi bisnis. Alhasil, pertumbuhan ekonomi pun dapat terganggu.

Porsi Pengeluaran Untuk Konsumsi Terus Menurun

Survei Konsumen Bank Indonesia (BI) pada Mei 2024 mencatat Indeks Keyakinan Konsumen (IKK) Mei 2024 menurun menjadi 125,2. Lebih rendah dari 127,7 pada April 2024. Kendati turun, IKK tetap berada dalam area optimis (>100) yaitu sebesar 125,2. BI menyatakan kuatnya keyakinan konsumen pada Mei 2024 didorong oleh keyakinan konsumen terhadap kondisi ekonomi saat ini dan ekspektasi terhadap kondisi ekonomi ke depan yang tetap optimis.

“Indeks Kondisi Ekonomi Saat Ini (IKE) dan Indeks Ekspektasi Konsumen (IEK) Mei 2024 tercatat masing-masing sebesar 115,4 dan 135,0,” ujar Erwin Haryono, Asisten Gubernur – Kepala Departemen Komunikasi BI, Erwin Haryono, dikutip Kamis (13/6/2024). Adapun, jika dilihat dari porsi pengeluaran responden untuk konsumsi terus mengalami penurunan. Pembelian durable goods atau barang tahan lama turun dari 116,4 pada Maret, menjadi 112,7 para Mei 2024.

Penurunan terjadi di semua kelompok pengeluaran. Responden dengan pengeluaran Rp3,1-4 juta mengalami penurunan terdalam, yakni menjadi 112 dari 122,1 pada bulan sebelumnya. Kemudian, pada Mei 2024, rata-rata proporsi pendapatan konsumen untuk konsumsi mengalami penurunan, dibandingkan bulan sebelumnya, yakni 73,6% menjadi 73% pada Mei 2024.

Dolar Naik, Rupiah Jeblok

Indeks dolar Amerika Serikat (AS) (DXY) cenderung mengalami kenaikan belakangan ini. Pada pertengahan Maret 2024, DXY berada di angka 103 dan pada 22 April 2024 menguat menjadi 106 atau naik sebesar 2,91%. DXY yang melonjak ini memberikan tekanan bagi rupiah. Pada pertengahan Maret 2024, nilai tukar rupiah terhadap dolar AS masih berada di angka Rp15.575/US$. Namun pada 19 April 2024 ambruk ke level Rp16.250/US$1. Pada 1 April 2024, DXY berada di level 106,1. Ini level tertinggi hingga pertengahan 2024.

Mata uang Garuda terus tertekan dan sudah ambruk hampir 2% sepanjang April lalu. Deputi Gubernur Senior BI Destry Damayanti menyampaikan, pelemahan rupiah sejak akhir Desember 2023 hingga saat ini mencapai 4,93%. Lebih baik dibandingkan dengan mata uang Filipina, Korea Selatan dan Thailand yang sudah di atas 5%. Destry yakin rupiah akan kembali menguat. “Ke depan BI perkirakan nilai tukar rupiah akan tetap stabil dengan kecenderungan menguat,” tegas Destry.

Pertumbuhan Kredit Menurun

Otoritas Jasa Keuangan (OJK) mencatat pada Maret 2024 kredit perbankan tumbuh double digit, yakni sebesar 12,40% year on year (yoy), dibandingkan bulan sebelumnya sebesar 11,28 persen yoy atau menjadi Rp7.245 triliun. Kepala Eksekutif Pengawas Perbankan OJK Dian Ediana Rae mengatakan pertumbuhan kredit perbankan tertinggi pada sektor investasi, yaknio 14,83% yoy. Sedangkan, kredit modal kerja dan konsumsi masing-masing tumbuh 12,30% dan 10,22%.

Namun, sebelumnya pertumbuhan kredit mencapai 11,28% secara tahunan (yoy) per Februari 2024 menjadi Rp7.095 triliun. Angka ini lebih rendah dibandingkan Januari yang tumbuh 11,83% yoy. Berdasarkan jenis penggunaan, mayoritas pembiayaan untuk Rumah Tangga (RT) pada Februari 2024 mengalami kemunduran untuk Kredit Multi Guna (KMG) yakni dari 39,3% menjadi 37,7%. Jenis pembiayaan Kredit Kendaraan Bermotor (KKB) juga lebih rendah menjadi 22,6%. Begitu pula dengan kredit peralatan RT yang menurun menjadi 12% dari sebelumnya yang berada di angka 12,9%.

Penjualan Mobil Menurun

Lebih lanjut, penjualan mobil tercatat mengalami penurunan pada tiga bulan pertama 2024. Berdasarkan data penjualan mobil PT Astra International Tbk, penjualan wholesales (pabrik ke dealer) terkoreksi 23,8% year on year (YoY). Angkanya menjadi 215.069 unit pada periode Januari-Maret 2024, dibandingkan periode yang sama tahun sebelumnya yakni 282.601 unit.

Kredit yang lebih selektif dalam proses leasing atau perusahaan pembiayaan menaruh perhatian bagi produsen mobil, salah satunya Toyota. Alhasil, ini dapat berdampak kepada penjualan yang menurun. “Cuma yang kita concern adalah penurunan dari ekonomi, salah satunya dari kredit. Apakah terus apa tidak, nggak tahu. Kredit juga sekarang lebih selektif, informasi dari teman-teman kredit, NPL ada peningkatan. Ini impact terhadap market juga,” ujar Direktur Marketing Toyota Astra Motor Anton Jimmi Suwandy beberapa waktu lalu.